Блог компании Иволга Капитал |Маржин-колл инвестфонда из США привёл к миллиардным убыткам крупных инвестиционных банков и распродаже акций IT-компаний и медиакорпораций.

- 31 марта 2021, 06:21

- |

Ещё в пятницу деловые медиа писали о необычайно масштабной распродаже: Goldman Sachs продал акций Американских и Китайских компаний на 10 миллиардов долларов.

К понедельнику стала известна причина. Инвестиционный фонд Archegos, под управлением которого находились активы на 10 миллиардов долларов, допустил маржин-колл. Активы фонда были сильно сконцентрированы в секторе IT и медиа-коммуникаций. Инвестиционным банкам, которые оказывали фонду брокерские услуги, пришлось закрывать позиции, что и спровоцировало массовую распродажу.

В понедельник Швейцарский Credit Suisse и Японский Nomura объявили о потерях. Credit Suisse не давал количественных оценок, по информации FT два человека, близких к банку, заявили, что ожидаемые убытки оцениваются в размере от 3 до 4 миллиардов долларов.

Nomura заявила, что оценивает размер потенциальных убытков, отметив, что ее предполагаемый иск составляет около 2 миллиардов долларов.

Примечательно, что помимо Nomura и Credit Suisse фонд сотрудничал с Goldman Sachs, Morgan Stanley и UBS, которые не понесли значительных потерь.

Собеседники FT связывают потери банков с плохим риск-менеджментом и крайне высоким уровнем риска. Один банкир из Токио сказал, что чрезвычайно высокий уровень кредитного плеча, который Nomura, по-видимому, предоставил Archegos, «ставит в тупик». Другие брокеры, предоставляющие плечо для Archegos, заявили, что проблемы у Nomura и Credit Suisse связаны с более медленной выгрузкой пакетов акций на рынок по сравнению с другими брокерами.

Один из руководителей глобального хедж-фонда в Гонконге сказал: «Удивительно, что фонд, ориентированный на Китай, использовал Nomura и получил такое большое кредитное плечо от японского банка. Похоже, что это было как минимум в четыре раза больше, чем обычно»

Западные деловые медиа обращают внимание, что фонд управлял состоянием Билла Хвана. До этого Хван работал в Tiger Asia Management LLC. Tiger Asia вернула деньги инвесторам после того, как Хван признал в декабре 2012 года, что хедж-фонд преступным образом использовал инсайдерскую информацию инвестиционных банков как минимум три раза для получения прибыли от сделок с ценными бумагами.

Прошлое Хвана оставляет открытым вопрос: связаны ли убытки банков только с плохим риск менеджментом и крайне высоким плечом или в деятельность Archegos сопровождалась мошенническими схемами и введением в заблуждение контрагентов.

Так или иначе негативные новости не распространились на весь рынок. В понедельник S&P закрылся с незначительным убытком -0.09%, Nikkei225 +0.71%, SWI -0.24%.

Марк Савиченко

Источники: www.wsj.com/articles/japans-nomura-says-u-s-client-owes-it-2-billion-shares-fall-15-11616992085

www.ft.com/content/073509cd-fe45-44d2-afac-cace611b6900

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- комментировать

- ★2

- Комментарии ( 6 )

Блог им. andreihohrin |Это же обычный ценовой пузырь

- 17 сентября 2020, 06:45

- |

Есть универсальный способ определения ценового пузыря. Если высокая стоимость начинает обосновываться переходом рынка в новую реальность, когда прежние меры определения цены потеряли актуальность, это и есть пузырь.

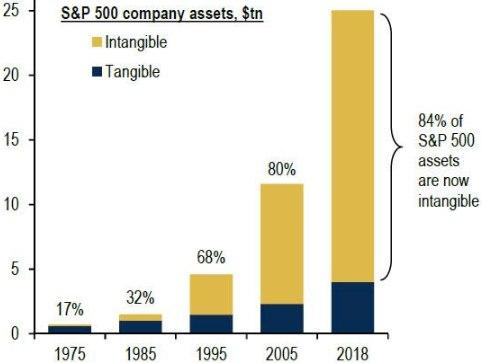

Читаю статью (http://www.profinance.ru/news/2020/09/16/bzew-bank-of-america-v-s-p-500-ne-ostalos-pochti-nichego-chto-mozhno-potrogat-rukami.html) про то, что Bank of America не только отмечает, что в стоимости индекса S&P500 теперь 84% занимают нематериальные активы (45 лет назад их доля оценивалась в 17%), но и советует отказаться от классических методов оценки стоимости компаний и их акций.

Ну да, капитализации в десятки выручек и сопоставимые с ВВП крупнейших стран надо или отклонить за их абсурдностью, или принять с поправками на искривление мышления.

Фондовая история раз за разом возвращает нас к банальной истине: бизнес – это актив, стоимость которого оценивается через скорость и рискованность возврата капитала и прибыль на капитал в перспективе. И к этой истине рынок обязательно вернется, игнорируя новейшие подходы и внезапные озарения адаптивного финансового анализа.

( Читать дальше )

Блог компании Иволга Капитал |Слишком высокие технологии: сформировался ли пузырь на рынке «техов» в США?

- 19 августа 2020, 08:01

- |

Соотношение индекса NASDAQ100 к индексу S&P500 (общий график) и доля в общем приросте S&P500 роста акций отдельных компаний группы FANMAG(в середине)

Источник: Stifel Research

Текущая динамика рынка акций США многим видится как формирующийся «пузырь» — большой спрос, высокие ожидания и несмотря ни на что растущие котировки. Особенно это актуально для технологического сектора американского фондового рынка – мировых гигантов онлайн и IT-бизнеса Apple, Amazon, Microsoft, Facebook, Google (Alphabet) и Netflix. И если рассмотреть эту гипотезу подробнее, то мнения о наличия перегретости сектора небезосновательны.

Локомотив роста рыночной капитализации

Технологический сектор США продемонстрировал рекордный рост за последние несколько лет. На фоне кризиса пандемии он выглядит фундаментально более привлекательно, чем весь рынок американских акций, пострадавший от локдауна, резкого падения цен на энергоресурсы и спада производства и потребления в стране и по всему миру. Вера в американские «техи» получилась настолько сильной, что акции технологических компаний не только показали существенный рост, но и придали восходящий тренд всему американскому рынку акций. Особенно это видно через индекс NASDAQ 100, где акции технологических компаний преобладают. Его отношение к базовому индексу американского рынка акций S&P 500 за 2020 год увеличилось с 2,5 до 3 (по прогнозам и вплоть до 3,5 к концу года), несмотря на краткосрочное падение весной (см. график сверху)

( Читать дальше )

Блог им. andreihohrin |Как реагировать на вчерашние падения биржевых активов?

- 04 декабря 2019, 08:40

- |

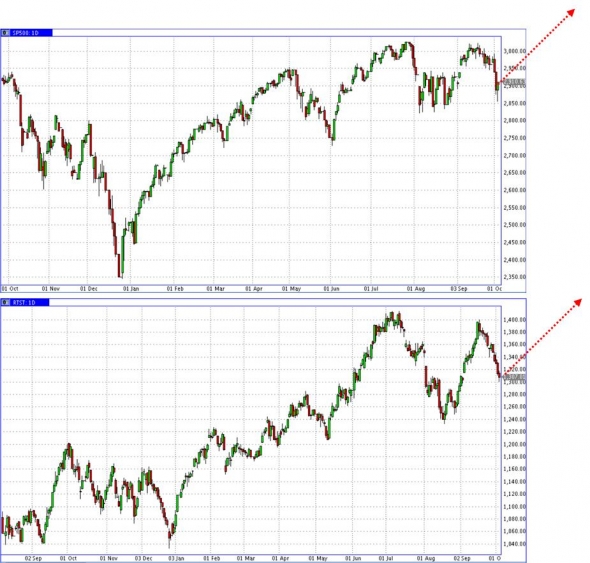

Падали американские и российские акции, тогда как падения рубля снова не произошло.

Индекс S&P500. С одной стороны, тенденция долгосрочного роста надламывается. Сомневаюсь, что индекс способен дотянуть до максимального ранее обозначенного уровня в 3 300 п. Дальше – вопрос тактики. Я пока не уверен, что пришло время масштабной игры на понижение американских акций. В портфеле #3 в с начала недели сменил длинную позицию по СиПи с длинной на короткую. Пока не более того. Открывать короткую позицию в портфеле #2 пока опасаюсь. Развитие снижения возможно, но не гарантировано. Равно как и возврат к локальному росту.

Отечественные индексы вчера продолжили месячный уже откат от максимумов заметным, полуторапроцентным падением. Вот тут, вероятно, не конец. Не торопился бы покупать. Короткая позиция во фьючерсе на индекс МосБиржи удерживается в качестве хеджирующей в портфелях #1 и #2.

( Читать дальше )

Блог им. andreihohrin |S&P500. Снижение, оставшееся незамеченным

- 03 декабря 2019, 08:34

- |

Вчера американский рынок нарушил победную серию. В течение 37 сессий подряд индекс S&P500 не снижался более чем на 0,5%. Снижение понедельника – казалось бы, тоже незначительное, всего неполные 0,9%. Однако есть важная особенность. Когда американские акции падали сперва в апреле, а потом, в затухающем ритме, в конце лета – начале осени, участники рынка тяжело переживали эти снижения. Каждое из них казалось началом если не большого разворота, то большой коррекции. Вчерашнее снижение прошло в умиротворенной тишине. Чуть менее недели назад президент Трамп еще и поздравлял Америку с новым максимумом фондового рынка. Вспомним, что другой президент, Владимир Путин после положительных суждений об акциях ВТБ, в преддверии народного IPO, потом долго не касался фондовых тем. Возвращаясь к США, биржевое спокойствие – тревожно. Если сегодня снижение индекса продолжится, оно станет перспективным снижением.

( Читать дальше )

Блог им. andreihohrin |Коррекциям пора завершаться

- 04 октября 2019, 09:27

- |

Широко обсуждается и поведение доллара. Главенствующий тезис участников рынка: доллар должен ослабнуть. С чем я согласиться не могу. Если вы наблюдаете устойчивый тренд, но при этом пророчите его разворот и, видимо, играете против данного устойчивого тренда, ваша ставка при ее закрытии по маржин-коллу только добавит тренду силы. Или хотя бы финального ускорения.

( Читать дальше )

Блог им. andreihohrin |ФРС снизила ставку. Что это дает рынкам?

- 19 сентября 2019, 07:18

- |

ФРС США понизила ставку (с 2-2,25% до 1,75-2%). Что это дает рынкам?

Американские акции, торгующиеся по индексу S&P500 на уровне 3 000 п., получают дополнительный денежный аргумент к росту. Ожидания +5-10% по росту индекса – в силе. Впрочем, один из вариантов – продолжительный боковой диапазон, из которого акции выйдут вниз, причем на долгое время. Но этот запасной вариант менее актуален. Хотя, как бы не складывались события, американские акции – акции предельно или запредельно дорогие. И долгосрочный растущий тренд в них на излете.

Снижение ставки ФРС – очень серьезное монетарное действие. Валюта, на которую приходится до 60% товарного обмена и более 80% валютообменного оборота, стала дешевле на четверть процента. Деньги стали доступнее, денег стало больше. А свободные деньги идут, как правило, не в защитные, а в т.н. рисковые активы. Так что отношение к золоту остается сдержанным или негативным (короткая позиция в золоте с целью в районе 1 350 долл./унц. сохраняется). Тогда как пусть и дорогие акции и длинные облигации могут не вырасти, но вряд ли сейчас могут упасть. Спрос в них.

( Читать дальше )

Блог им. andreihohrin |Продолжая играть на повышение американского рынка

- 12 июля 2019, 07:36

- |

( Читать дальше )

Блог им. andreihohrin |Продолжая нервную игру с американским рынком акций

- 15 мая 2019, 09:07

- |

#портфелиprobonds #сделки

10 мая в нашем портфеле PRObonds #2 была открыта короткая позиция по фьючерсу Московской биржи на американский фондовый рынок, по USM9. Цена открытия – 2 189 – 2 187 п. Затем цена была и выше, и ниже. И сегодня, видимо, будет вблизи этих значений. И мы закроем эту позицию.

Это тактический ход. Логика остается прежней: фондовый рынок Штатов настраивается на глубокую коррекцию или на разворот в сторону медвежьего тренда. Но есть обоснованное предположение, что в ближайшее время этот рынок покажет какой-то рост. Возможно, рост заметный. Так что выходим.

Неприятной для нас будет ситуация, если мы закроем свою короткую позицию, а рынок пойдет не вверх, а вниз. На этот случай стоп-приказ продажу на 10% от капитала портфеля PRObonds #2 по цене 2 148,5 п. все же оставляем (этот приказ выставлен вчера).

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

Блог им. andreihohrin |Америка -2%. Началось?

- 07 мая 2019, 21:29

- |

Никто ж вроде не возражает?)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал